Ein Eigenheim verlangt regelmässige Pflege und Instandhaltung. Abhängig vom Alter des Gebäudes und den sich ändernden Wohnbedürfnissen kommen Renovationen oder ein Umbau infrage. Die hierfür benötigten finanziellen Mittel können Sie auf verschiedene Arten bereitstellen.

Rücklagen für Sanierung

Die regelmässige Instandhaltung des Eigenheims zahlt sich langfristig aus. Erstens sichert laufender und regelmässiger Gebäudeunterhalt den Immobilienwert, da dieser bei heruntergekommenen Objekten sinkt. Zweitens beugen Sie so möglichen Schäden vor, die am Ende viel höhere Kosten verursachen als regelmässige, gewissenhafte Erhaltungsarbeiten.

Konto für die Rücklagen

Eine einfache Lösung ist, die Rücklagen für den Gebäudeunterhalt jeden Monat mit einem Dauerauftrag auf ein eigens dafür eröffnetes Konto zu überweisen. Dann steht Ihnen das Geld bei Bedarf sofort zur Verfügung, falls Sie etwas reparieren lassen oder ersetzen müssen.

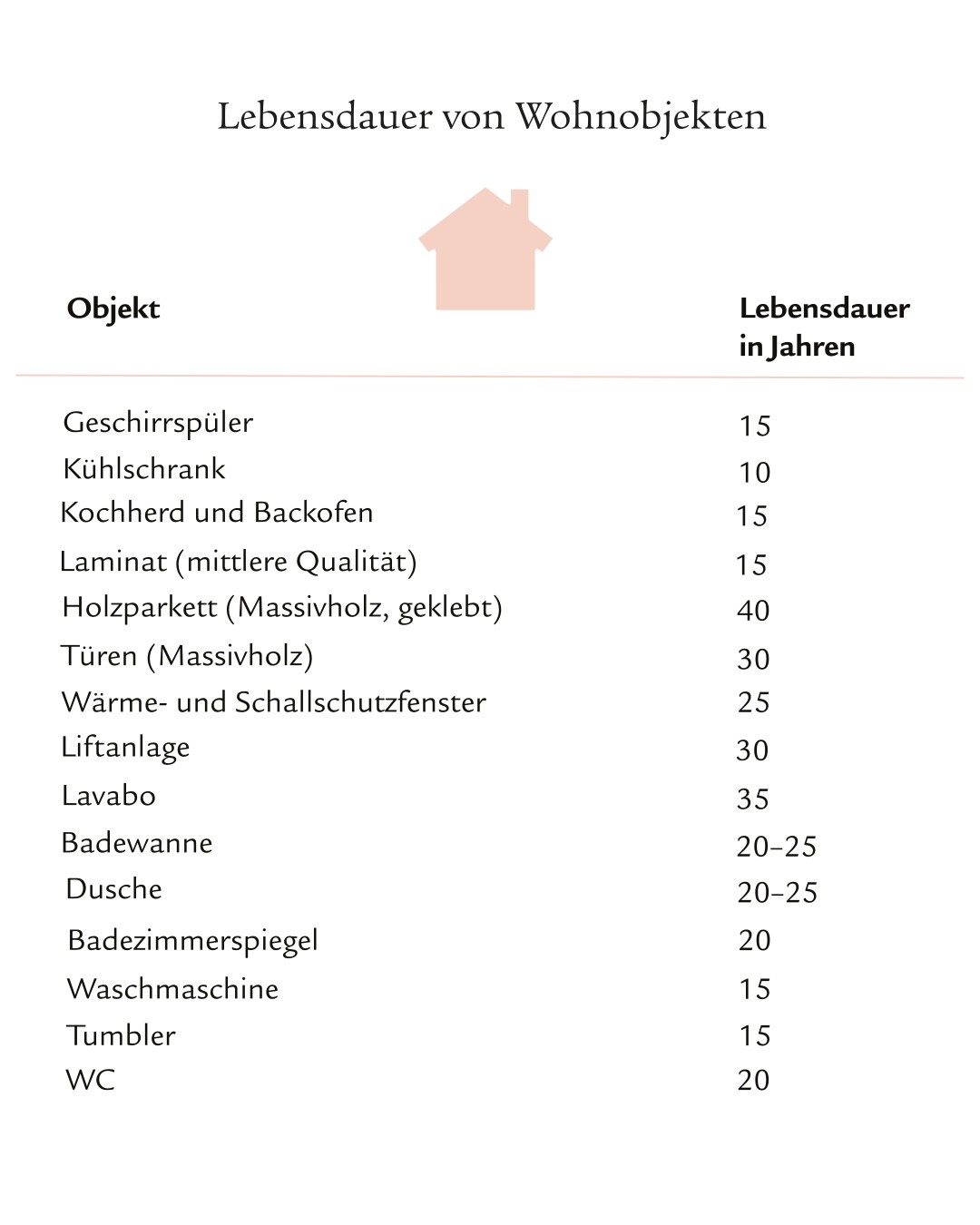

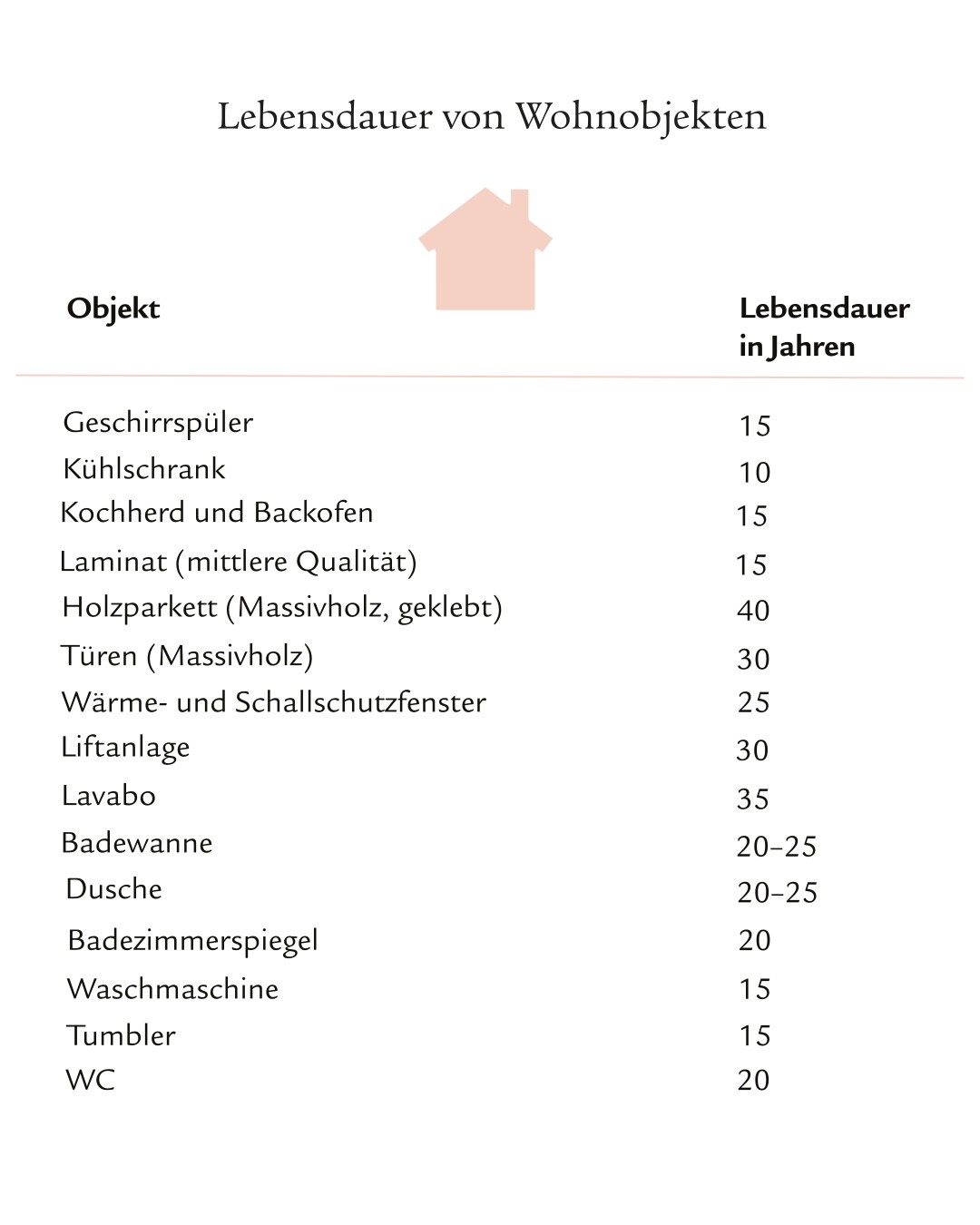

Übersicht der Lebensdauer von Wohnobjekten

Höhe der Rücklagen

Grundsätzlich rechnen Banken und Versicherungen bei neuen oder frisch sanierten Objekten mit jährlichen Rücklagen in Höhe von einem Prozent des Kaufpreises. Für ein Einfamilienhaus, das CHF 1 Million gekostet hat, sollten Sie somit jährlich CHF 10 000 zur Seite legen. Davon verwenden Sie zwei Drittel für die Begleichung der Nebenkosten, zum Beispiel Anschlussgebühren und Versicherungen, sowie den laufenden Unterhalt. Der Restbetrag dient grösseren Anschaffungen und Renovationsarbeiten. Bei unrenovierten Altbauten reicht dieser Betrag allerdings oft nicht aus, um für alle Fälle finanziell gewappnet zu sein. Wenn das Gebäude einen grossen Sanierungsbedarf hat, müssen Sie die Höhe der nötigen Rückstellungen individuell festlegen.

Schon gewusst? Mit myEnergyGuide können Sie eine individuelle, nach Ihren Wünschen aufgebaute Lösung zur langfristigen Werterhaltung der Liegenschaft zusammenstellen.

Beratungstermin vereinbaren

Unsere Expertinnen und Experten von Swiss Life und Swiss Life Select beraten Sie gerne über die verschiedenen Finanzierungsmöglichkeiten für Ihren Umbau oder Ihre Renovation – an einem Ort Ihrer Wahl oder online per Video.

Finanzierungsmöglichkeiten für Unterhalt und Renovation

Jedes in einer Wohnung verbaute Teil hat eine unterschiedliche, begrenzte Lebensdauer. Als Wohneigentümer kommen daher früher oder später Umbauten, Renovationen oder Sanierungen auf Sie zu. Kleinere Arbeiten sollten Sie aus Ihren Rücklagen für den laufenden Unterhalt finanzieren können. Grössere Renovationen und Sanierungen sowie klimafreundliche Umbauten müssen anders budgetiert werden.

Hypothek aufstocken

Für die Finanzierung von Umbauten, Renovationen sowie Sanierungen können Sie eine Hypothek aufnehmen oder eine bestehende Hypothek aufstocken. Jedoch gilt zu beachten:

Banken finanzieren wertvermehrende Massnahmen, beispielsweise den neuen Wintergarten, aber auch nur bis zu 80 Prozent der Kosten. Hypothekargeber prüfen bei Hypothekarerhöhungen meist auch Ihre aktuellen Einkommensverhältnisse und nehmen eine neue Immobilienschätzung vor. Die Höhe der Hypothekarerhöhung wird anhand der neu ermittelten Bonität individuell festgelegt. Zu beachten gilt: Finanzinstitute prüfen die Tragbarkeit im Rentenalter bereits ab einem Alter von 50 Jahren.

Vorsorgegelder beziehen

Eine weitere Finanzierungsmöglichkeit ist Ihr Geld aus der Vorsorge der 2. und der 3. Säule. Sie können alle fünf Jahre Vorsorgegelder für die Finanzierung von Umbauten, Renovationen oder Sanierungen beziehen. Fünf Jahre vor dem ordentlichen Pensionsalter können Sie Ihre Gelder der gebundenen Vorsorge (Säule 2 und 3a) zweckentfremdend auflösen. Der Kapitalbezug ist zu einem reduzierten Satz zu versteuern. Wichtig zu wissen: Pensionskassengelder und Guthaben der dritten Säule dürfen auch für wertvermehrende Massnahmen vorzeitig ausbezahlt werden.

Falls Sie Ihr Vorsorgeguthaben verpfändet haben, brauchen Sie das Einverständnis Ihres Hypothekargebers. Wie bei der Hypothekenaufstockung werden Ihre Einkommensverhältnisse neu geprüft und der Wert Ihrer Immobilie neu geschätzt, bevor das verpfändete Guthaben freigegeben wird. Falls Ihr Vorsorgeguthaben (noch) nicht verpfändet ist, können Sie dieses für eine bessere Bonität für die Finanzierung von Umbauten oder Renovationen hinterlegen.

Fördergelder beantragen

Bei bestimmten Umbaumassnahmen können Sie von Fördergeldern profitieren. Für klimafreundliche Umbauten können Sie beim Bund, bei Ihrem Kanton, Ihrer Stadt oder Ihrer Gemeinde sowie beim regionalen Elektrizitäts- und Erdgasversorger Fördergelder beantragen. Geben Sie auf der Website energiefranken.ch Ihre Postleitzahl ein, um eine Übersicht über alle Fördermassnahmen zu finden.